Column

コラム

- コラム・ブログ - 資金(ローン)

- 特定居住用財産の買い替え特例

資金(ローン)

特定居住用財産の買い替え特例

こんにちは!ダイバホームです。

家創りでいただくご相談の中に「現在住んでいる家を売却して、別の土地で住まいを新築したい」というお話しをいただくことがあります。

その場合、現在お住まいの住まいの売却によって得た譲渡益には譲渡所得税が掛かってきますが、『特定居住用財産の買い替え特例』を利用することができれば、売却に伴う譲渡所得税を繰り延べることができます。

ただし、この制度の適用には一定の条件がありますので、注意が必要です。

■適用条件

・売却する自宅は、住居として使用していたもの。

・売却する日が属する年の1月1日時点で所有期間と居住期間が10年以上であること。

・売却価格が1億円以下であること。

・夫婦間や親子等、親族への売却でないこと

・新たな自宅も住居として使用すること。

・過去にこの特例を利用していないこと(10年以内に1度のみ適用可能)。

・売却した年の前年から起算して3年の間に新たな自宅を取得すること。

・買い換える建物の床面積が50㎡以上のものであり、買い換える土地の面積が500㎡以下のものであること。

■譲渡所得税の繰り延べ

自宅を売却して得た譲渡所得に対する税金を、新たに取得した自宅の取得費から控除する形で繰り延べることができます。

これにより、売却の年には譲渡所得税が発生しないか、減額される形になります。

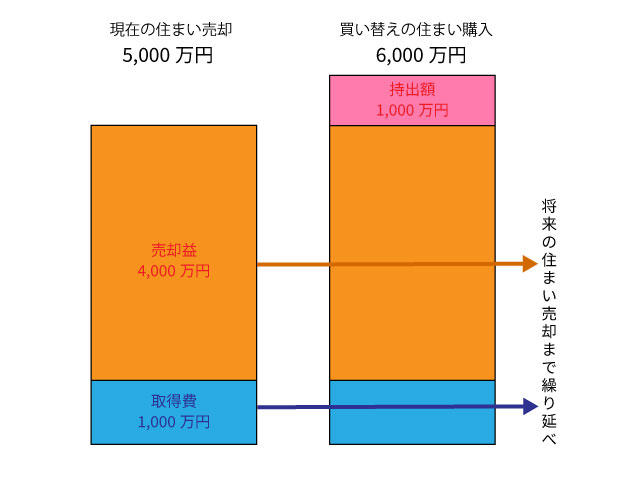

[特例の適用例]

5000万円で自宅を売却(取得費用1000万円)し、6000万円で新たな自宅を購入した場合

売却価格5000万円 - 取得費用1000万円 = 4000万円の譲渡所得。

4000万円の譲渡所得に対する税金が繰り延べられ、新たに購入した6000万円の自宅の取得費から控除されます。

新居購入時点での旧自宅売却による所得税は課されません。

この制度はあくまで「所得税の繰り延べ」です。将来、新たに買い換えた住まいを売却する際に、繰り延べた売却益分の所得税が課されますのでご注意ください。

[注意点]

この特例を利用するためには、確定申告が必要です。特例を受けるためには、税務署に事前に相談し、必要な書類を準備することが重要です。特定居住用財産の買い替え特例をうまく活用することで、自宅の売却と購入をスムーズに行い、税負担を軽減することが可能となります。

(記載内容は2024年現在のものです。最新の制度内容につきましてはご確認ください。)